2022 年 8 月,全球经济下行之际,印度尼西亚(以下简称「印尼」)总统佐科宣布,2023 年印尼国民经济增长目标为 5.3%。相比于印尼的增长目标,我们所熟知的欧美国家则把姿态放得很低。以法国为代表的欧盟等国家 2023 年预期增长不超过 3%,美国更是在原计划的 0.5% 基础上下调至 0.4%,亚洲地区的日韩两国增长目标均不超过 2%。甚至联合国在 2023 年 1 月 25 日发布报告,预测 2023 年全球经济增速将降至 1.9%,低于 2022 年的 3%。但对于这一目标,于印尼而言似乎无需费力便可达到。根据印尼国家统计局公布的数据显示,2022 年印尼国内生产总值同比增长 5.31%,并且这是 2013 年以来该国经济增速最快的一年。印尼经济爆发性增长的背后,多国公司、基金、投资机构纷纷前往印尼投资,甚至有投资人表示:「再不去,就赶不上了」。事实再次验证资本对印尼的期待。2023 年 1 月,印尼投资部长拉哈达利亚表示,2022 年印尼吸引外国直接投资到位总额达 456 亿美元,为历史最高水平,与 2021 年同期相比增长 44.2%。为什么是印尼,印尼究竟有何魅力吸引到众多资本前去投资?本文以投融资视角,结合最新数据为大家细述当前印尼投资状况。

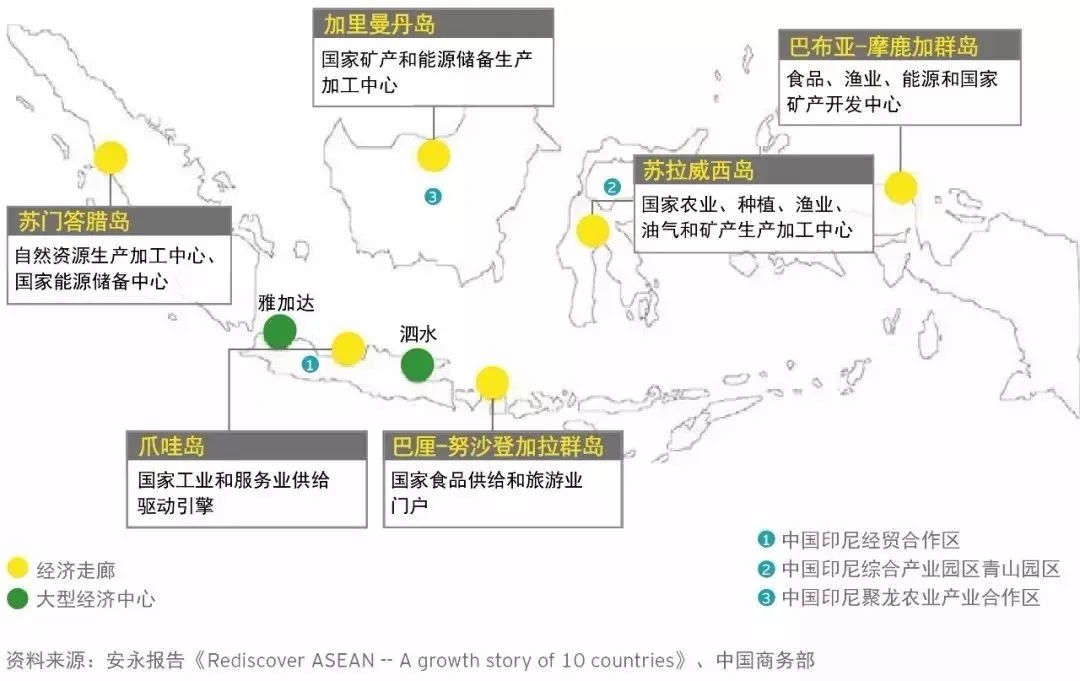

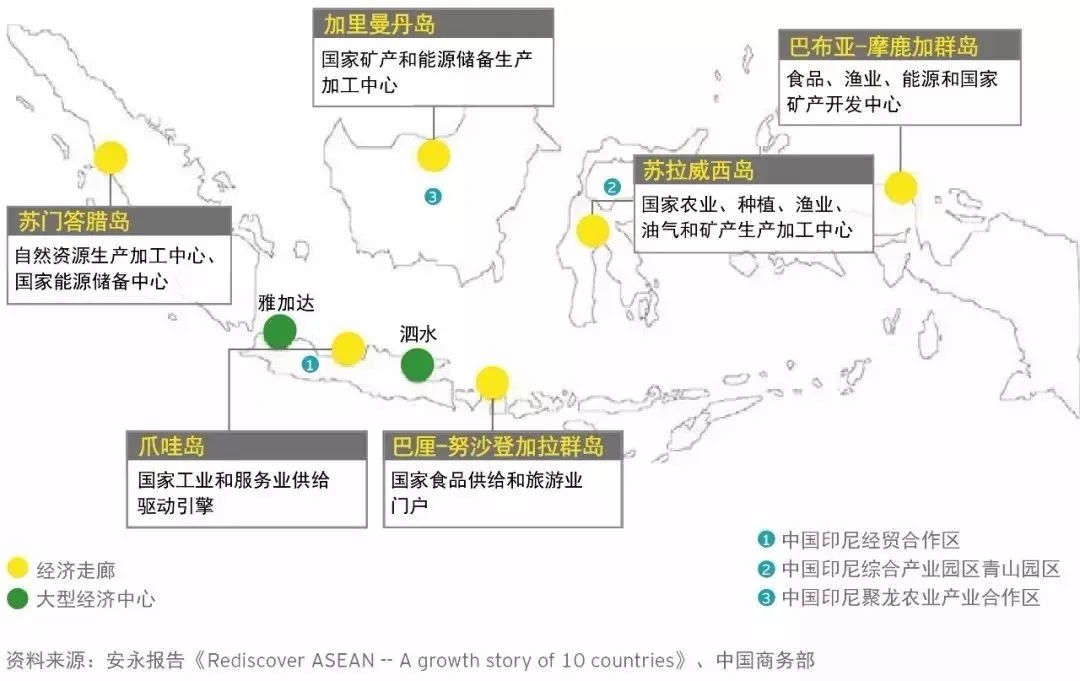

印尼地处亚洲东南部,由 1.7 万个岛屿组成,为东南亚面积最大的国家,同时也是世界上最大的群岛国家。地跨赤道,与巴布亚新几内亚、东帝汶、马来西亚接壤,与泰国、新加坡、菲律宾、澳大利亚等国隔海相望。从自然资源来看,地处热带,有「热带宝岛」之称的印尼自然资源十分丰富。棕榈油产量常居世界第一,天然橡胶产量位居世界第二。此外,印尼石油、天然气以及煤、锡、铝矾土、镍、铜、金、银等矿产资源也较为丰富。据 2021 年《财富》公布,印尼是全球最大动力煤出口国。

丰富的资源,让印尼在复杂的局势下获利。俄乌战争后,全球大宗商品价格上涨,印尼作为动力煤、棕榈油和镍钢等主要供应国,2022 年大宗商品出口创下 2920 亿美元高记录。印尼统计局局长马尔戈直言,大宗商品的出口推动印尼经济在 2022 年实现瞩目性增长。出口之外,印尼还通过吸引投资,借助他国力量完成自身能源产业的开发建设。2021 年 4 月,印尼能矿部邀请欧美投资镍冶厂项目,并已委托咨询公司在欧美寻找投资者去印尼投资建厂。2022 年,中国企业累计向印度尼西亚投入了 32 亿美元资金用于镍矿加工。资源之外的另一大优势是人口。根据最新调查数据结果显示,截至 2022 年 11 月印尼总人口数达 2.7 亿,仅次于中国、印度和美国,排名世界第四,东南亚第一。从人口年龄分布来看,印尼 15 岁~64 岁的人口数量占比高达 70%,65 岁及以上人口仅占 6%,这意味着印尼是一个劳动力资源丰富的国家。在当下多个国家人力成本飙升的情况下,人口红利让印尼有机会获得更多的机会。据悉,近年来因中国人力成本见长,多个跨国巨头公司逐渐将产业转移至东南亚,除此前热议的越南之外,印尼也成为多个公司的目标,包括韩国 LG 电子、日本松下等公司已将工厂从中国迁至印尼。如果说资源与人口是自然形成的天然优势,那么政府性的决策指引让印尼在疫情期间绽放光彩。改善投资和营商环境、提升基础设施建设、进行经济转型等多项举措推动印尼经济实现增长。

2022 年印尼 GDP 增速为 5.31%,GDP 总量为 13193 亿美元,为 2013 年以来最高水平。印尼中央统计局指出,2022 年印尼所有业务领域均呈现正增长,其中运输和仓储业同比增长 19.87%,商品和服务出口同比增长 16.28%。

除 2020 年因突如其来的疫情造成增速出现负增长外,十年来印尼整体增长水平维持在 5% 左右。

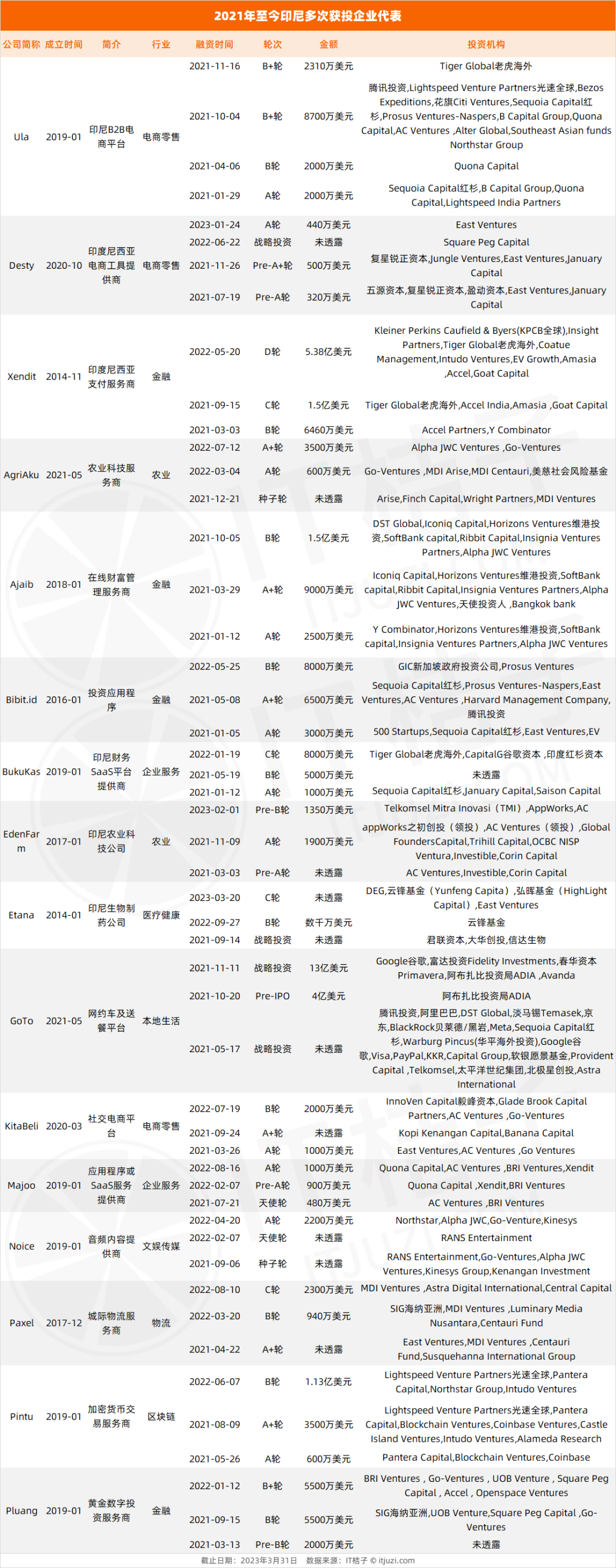

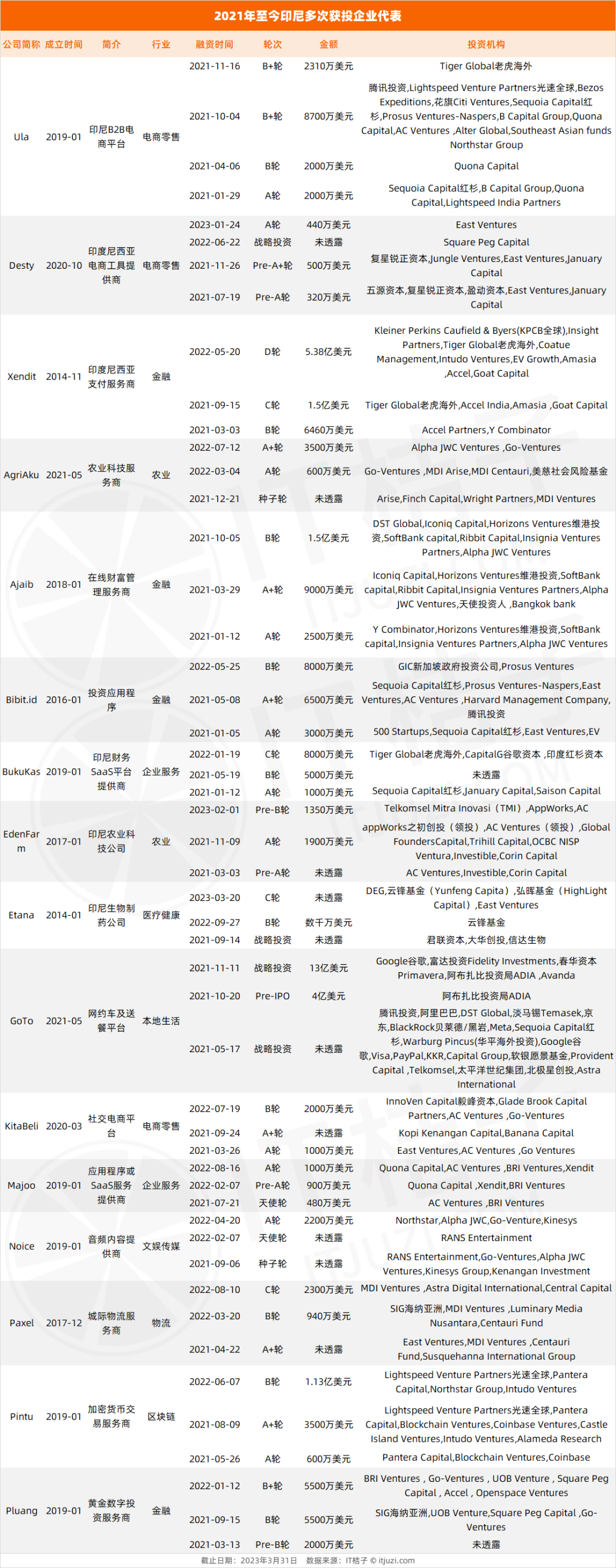

疫情以前,印尼并非是投资者眼中的首选,基础设施薄弱、生产力水平低下等都阻挡外国资本的脚步。但伴随着疫情的到来、中美关系的紧张、俄乌冲突等,印尼的优势凸显出来。印尼政府也在抓住机会,通过降低投资门槛、开放投资行业、建设基础设施等吸引外资进入。天和地利人和,印尼在低迷的投资环境下爆发,吸引大量国际投资客汇集于此。根据公开信息披露,2021 年印尼发生风险/创投融资事件数量超 900 起,为历年最高水平,此前其年均投融资数量多在 500 起到 600 起上下浮动。2022 年投融资事件数量近 700 起,投融资规模近 700 亿美元,虽与 2021 年相比有所回落,但在历年中仍处高位。从投资主体来看,以 East Ventures、BRI Ventures、Insignia Ventures、MDI Ventures 等为代表的印尼本地风投机构仍占据主导地位,出手频繁,参与投资事件占多数。本地之外,其他国家的投资机构、公司等为印尼投融资市场的另一大力量,支撑起印尼创业投资的发展。IT 桔子数据显示,2021 年至今投资印尼的国外资本中,活跃投资方来自美国、新加坡、中国、日本和德国。

在以上 5 个国家中,美国资本最为活跃,出手投资事件数量超 150 起,其中红杉资本投资数量超 30 起,包括红杉印度、红杉加速器 Surge 等均在印尼有所投资。此外 Tiger Global 老虎海外、SIG 海纳亚洲等多家机构投资数量均超 10 起。另一大活跃方为新加坡投资机构,2021 年至今投融资数量超 100 起,既有我们所熟知的 Temasek 淡马锡、祥峰投资等国际机构,也有专注于东南亚投资的机构,例如 Insignia Ventures Partners、Northstar Group 等。中国投资印尼的活跃资方包括戈壁创投、腾讯、阿里巴巴、李嘉诚旗下投资基金维港投资等;日本投资印尼的活跃资方有软银、Genesia Ventures、三井集团;德国活跃投资方有 Global Founders Capital、RI Digital Ventures、Rocket Internet。除上述国家活跃投资方外,阿联酋的阿布扎比投资局 ADIA、荷兰的 Finch Capital,投资过腾讯的南非 Prosus Ventures 等多国资本也于近两年加入到投资印尼的大军中。值得一提的是,2021 年 1 月印尼成立国家主权财富基金——印度尼西亚投资局 (Indonesia Investment Authority,INA),旨在通过多元化发展新的资产类别来加强本国经济,目前多用于国家基础建设投资。成立后 2 个月,印尼投资局收到阿联酋投资的 100 亿美元,成立 5 个月后收到丝路基金(China’s Silk Road Fund)200 亿元投资。此后,加拿大养老基金——魁北克省储蓄和安置基金以及荷兰养老基金 APG 等也投资了该基金。直接参与投资外,与印尼本地风投机构、公司牵手成立基金为外国资本参与印尼投资的另一大选择。2022 年 4 月,戈壁创投和印尼 Ozora Yatrapaktaja 宣布,已联手发起了一只名为 Ratu Nusa Fund 的种子基金。公开资料显示,该基金规模为 1000 万美元,将专注于向印尼地区以女性群体为企业管理层的初创企业进行投资。2023 年 2 月,日本银行巨头三菱日联金融集团(MUFG)旗下子公司 MUFG Innovation Partners 与 MUFG Bank,已同印尼商业银行 Bank Danamon 联手成立 MUFG Innovation Partners Garuda No.1 Limited Investment Partnership 基金,该基金规模为 1 亿美元,聚焦印尼数字经济体。此外,活跃于印尼市场的 Arise,为印尼电信巨头 Telkom 旗下子公司 MDI Ventures 和荷兰 Finch Capital 联手于 2020 年推出的基金;ATM Capital 为蝙蝠资本创始合伙人屈田与东南亚手机、物流巨头联合成立,专注于东南亚市场。多方国际资本势力的参与,令印尼的创投市场爆发。

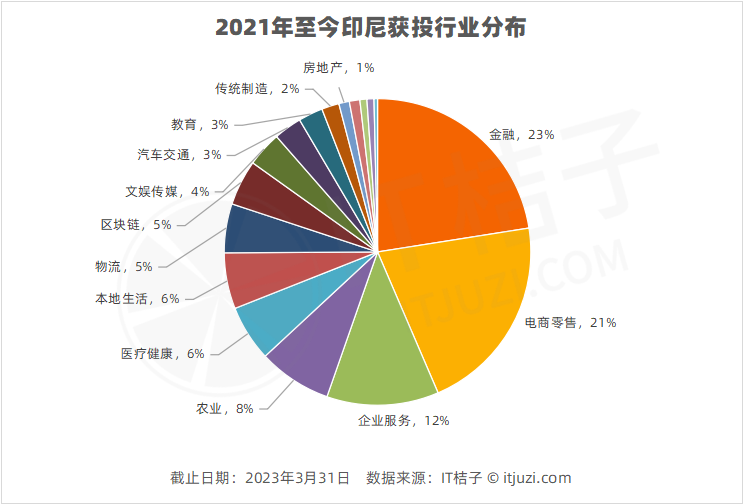

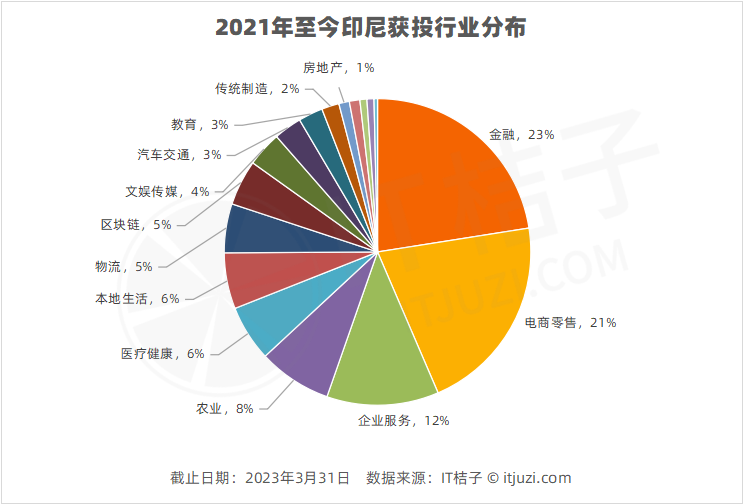

尽管已经知道印尼在矿产资源和人口上有优势,但吸引众多国际资本前往印尼投资的机会是哪些,或许仍令人不解。IT 桔子根据公开披露信息,统计 2021 年至今印尼投融资市场获投行业分布,从其热门行业的占比分布中,可窥探一二。

通过梳理统计数据发现,当前印尼地区受资本欢迎的五大行业分别为:金融、电商零售、企业服务、农业和医疗健康。金融以 23% 的占比成为资本在印尼最受追捧的行业。IT 桔子数据显示,当前印尼获投的金融公司多集中在支付、贷款、保险、资产管理方向。结合印尼当前现实情况来看,逐渐增长的居民收入、支付方式在生活中的改变以及多行业发展良好的状况,促进印尼金融行业的发展,吸引人们将手中的金钱用于投资、保险等进行理财,又或者贷款支持个人创业公司发展。印尼金融行业的发展,也让资本看到其中潜力提前布局。2017 年 4 月 12 日,蚂蚁金服集团和印度尼西亚媒体和互联网巨头 Emtek 集团(Elang Mahkota Teknologi)联手成立一家合资公司,双方开发移动支付产品,为印尼用户提供数字金融服务。印尼蓬勃发展的金融行业也催生出多家独角兽公司。IT 桔子数据显示,当前印尼共有 4 家独角兽公司,他们均在 2019 年及以后诞生。

其中支付服务商 Xendit 融资总额最多,达 7.5 亿美元,在最新的一笔 D 轮融资中获得 5.38 亿美元巨额融资,Tiger Global 老虎海外、美国最大的风险基金 Kleiner Perkins Caufield & Byers(KPCB 全球) 参与本轮融资。而在线财富管理服务商 Ajaib 则用时最短,2018 年成立,2021 年成为独角兽,用时不到 3 年,Ajaib 身后软银、维港投资、Y Combinator 均为其长期投资者,参与该公司多次融资。金融之外的电商零售是资本看好印尼发展的另一大行业。印尼大量的青年群体意味着,新一代的年轻人可快速接受科技对生活的改变,进而培育出有规模的大型电商公司及消费品牌。据 eMarketer 数据显示,2022 年印尼电商销售额达 80 亿美元,占当地零售总额的比例高达 28.5%,新的消费习惯在逐渐培养中。注:印度尼西亚零售电子商务销售占比 图表来源:eMarketer基于此,印尼电商企业备受追捧。根据公开披露数据,2022 年印尼电商零售行业投融资数量超 100 起,目前有 1 家独角兽公司,为新零售咖啡连锁品牌 Kopi Kenangan,该公司在 2021 年 11 月获得 C 轮 9600 万美元融资后,估值超 10 亿美元。另有几家独角兽公司于近两年完成身份转变,变身上市公司。2021 年 8 月,印尼电商独角兽企业 Bukalapak 上市,该公司融资总额超 14 亿元,阿里巴巴、微软均为其投资方;2022 年 11 月,电商独角兽公司 Blibli 上市,背靠印尼最大的财团之一针记集团(PT Djarum)。企业服务行业近两年来在印尼发展迅速,颇受资本青睐,是继金融、电商零售之后受资本欢迎的第三大行业。IT 桔子数据显示,印尼获投的企业服务公司多集中在人力资源行业,包括招聘、财税服务等方向,获投企业也多为种子天使轮、A 轮等初创公司。印尼的农业一直在本国经济结构中占有重要地位,科技的进步发展让资本将目光转到农业上。近两年印尼农业企业频获融资,农业科技企业以及畜牧养殖企业获投较多。从获投金额来看,行业内巨额融资也在不断增加。2022 年 1 月,印尼水产养殖服务商 eFishery 获得 C 轮 9000 万美元融资,2022 年 10 月该公司又获得 3300 万美元融资,Temasek 淡马锡,软银均参与该公司融资。事实上,在上述行业的发展基础上,印尼政府近年来还有意引导资本投向新能源,包括并不限于企业所得税减免,投资额越高优惠力度越大等,目前已吸引到中日韩英等国企业加入。

2022 年 4 月,LG 新能源与两家印尼国有企业签署协议,将在当地建设价值约 90 亿美元(约合 573 亿元人民币)的电池产业链项目;

2022 年 7 月,印尼经济统筹部部长称日本三菱汽车计划在 2022 年至 2025 年间在印尼投资近 10 万亿印尼盾(约合 6.67 亿美元),计划在印尼生产混合动力电动汽车和电池电动汽车;

2022 年 11 月 G20 峰会前的商业会议上,印尼投资局宣布将与宁德时代、招银国际联手合作成立至少 20 亿美元的绿色电动汽车基金,用于印尼自然资源(特别是镍)到电动汽车电池制造完整价值链投资;

2023 年 1 月,英国电动车电池初创公司 Britishvolt 准备在印尼投资电动车生态系统;

- 2023 年 2 月,特斯拉有意在印尼建厂,为吸引特斯拉,印尼总统佐科·维多多表示,印尼已为特斯拉提供税收减免和镍开采许可等一系列优惠政策。

印尼吸引众多新能源汽车企业前去投资的原因在于,印尼拥有新能源电池产业链中非常重要的镍资源,可为其提供资源支持。

当下众多资本挤进印尼,水涨船高之下印尼被列为下一个投资圣地。不过,投资本就是风险与收益并存的事情,看到其优势、机遇之处,也要看到其中的风险。目前印尼投资环境仍有诸多硬伤,例如基础设施落后、电力供应不稳定、上下游产业链不完善、工人效率低下、政府低效和腐败现象严重、税费复杂繁多等,都制约企业在本地的发展。现实中的失败案例也不少。2023 年 1 月 19 日,京东在印尼的电商子公司 JD.ID 发布公告称,于 2023 年 3 月 31 日停止 JD.ID 在印尼的所有服务,并且关闭物流部门 JDL Express Indonesia。公开资料显示。JD.ID 于 2015 年开始在印尼上线运营,后逐步发展成印尼较大的电商平台。而在 2022 年底,有消息称京东印尼电商出现亏损,市场份额不断下滑,解雇了 30% 的员工,并寻找投资者收购该项目。2023 年 3 月 20 日,印尼最大科技公司 GoTo 发布 2022 年第四季度及全年财报,报告显示该公司 2022 年净亏损 40.4 万亿印尼盾(约合 26 亿美元),同比增亏 56%。其股价由上市当天的 338 印尼盾/股,2023 年 3 月 31 日跌至 109 印尼盾/股,市值大幅下降。GoTo 身后投资方包括软银、阿里、谷歌、腾讯、淡马锡、顺为资本、马来西亚主权财富基金等。据悉,GoTo 2022 年裁员 1300 人以削减开支,并缓解投资者对不断增加的亏损的担忧,在 2023 年 3 月宣布再次裁员 600 人。在热潮的裹挟中,看得见当下,也要注意长远,投资需得慎重。