编辑 | 刘景丰

来自中国的移动应用,正在全球新兴市场“攻城略地”。

随着智能手机的兴起和移动通信网络的发展,移动应用已经成为全球用户必不可少的生活娱乐工具。尤其在新兴市场,这种表现更为明显。而近年来,随着国内移动应用的用户增量明显放缓,中国企业开发的移动应用也加快了出海步伐,这其中不乏Temu、《Garena Free Fire》等优秀移动应用成为海外市场的KILLER APP(杀手级应用)。

《Garena Free Fire》依靠精准的营销曝光策略,战胜了诸多吃鸡游戏竞品,在印度、巴西和印尼等新兴市场遥遥领先。而Temu从诞生初始就瞄准全球市场,在本地化营销和海外市场洞察方面都做到了极致。

许多面向全球的移动应用开发者,都希望能够复制下一个Temu、《Garena Free Fire》。但失去了主场作战优势,国产移动应用在海外也面临更多挑战。此外,海外日益提高的个人隐私条例门槛,也增加了中国企业获取市场和消费者数据的难度,这导致很多中国移动应用企业对于陌生的海外市场,缺乏独到的市场观察和行业理解,加之不了解当地消费者的心智偏好,往往难以做出正确的趋势判断。

海外不同市场区域的文化经济差异巨大,哪个海外市场才是潜力巨大的新大陆?不同市场又有哪些移动应用类型偏好和趋势?

在移动应用开发者开辟海外市场选择出海首战地时,这些问题显得尤为重要。

国内某独立开发者沈伟告诉霞光社,2020年他从互联网大厂离职后,想要独立开发一些小众应用,但他发现国内的移动应用市场对于新玩家很不友好,首先是上架应用商店会对应用进行严格的审查,需要提供资质证明,而商店也会对应用获利进行一定比例的抽成。

而更大的阻碍在于,国内盘踞在电商、旅游和娱乐等移动应用的大佬们(想必大家脑海里已经浮现出几个巨头的名号),致使新入局者很难再去撬动固有市场。

国内移动市场门槛高、竞争激烈,开发者急需新的流量池和增量市场,这时候出海自然成为了移动应用行业的关键词。

以移动游戏应用行业为例,作为国内较早布局出海的移动应用品类,目前中国移动游戏企业已经在海外打下了自己的一片天地。据统计,2022年中国移动游戏的海外收入已经达到了全球总量的15%。具体来看,这一年中国游戏厂商在国内和海外的收入分别为268亿美金和173亿美金,海外收入已占到国内游戏收入的60%以上。

这些成绩背后,其实也是中国游戏行业在经历版号寒冬后自救的成果。

2022年,国内移动游戏应用行业经历了长达11个月的“版号寒冬”,在这期间,没有任何新的游戏版号释放,有2.2万家游戏相关公司注销。寒潮之下,游戏开发者逐渐开始考虑去海外开辟新市场。

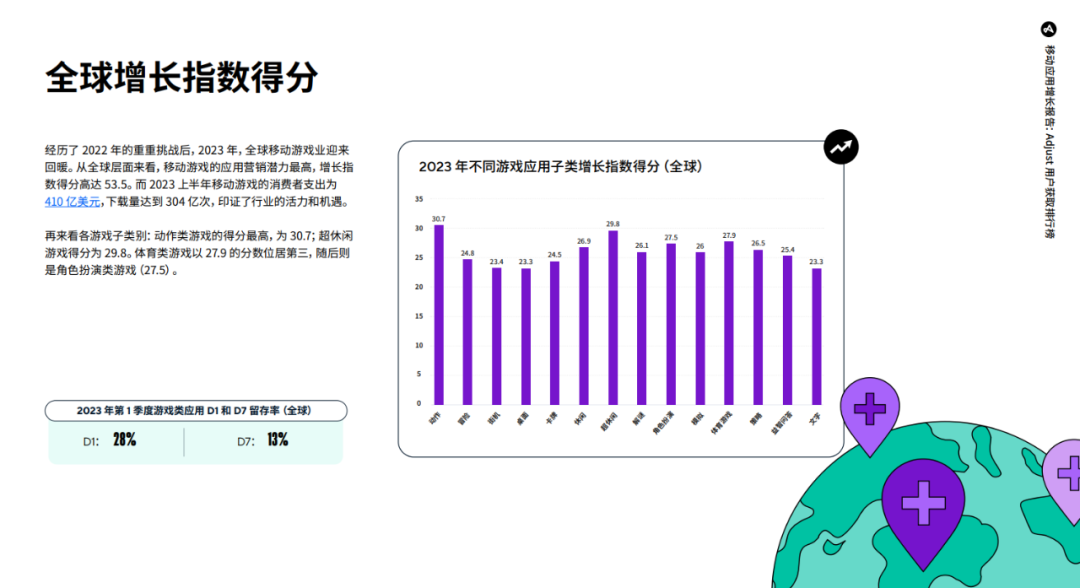

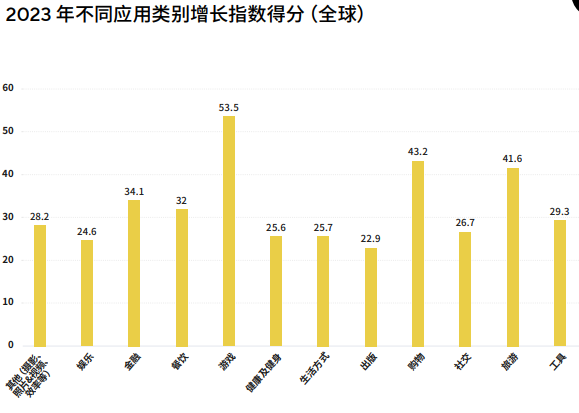

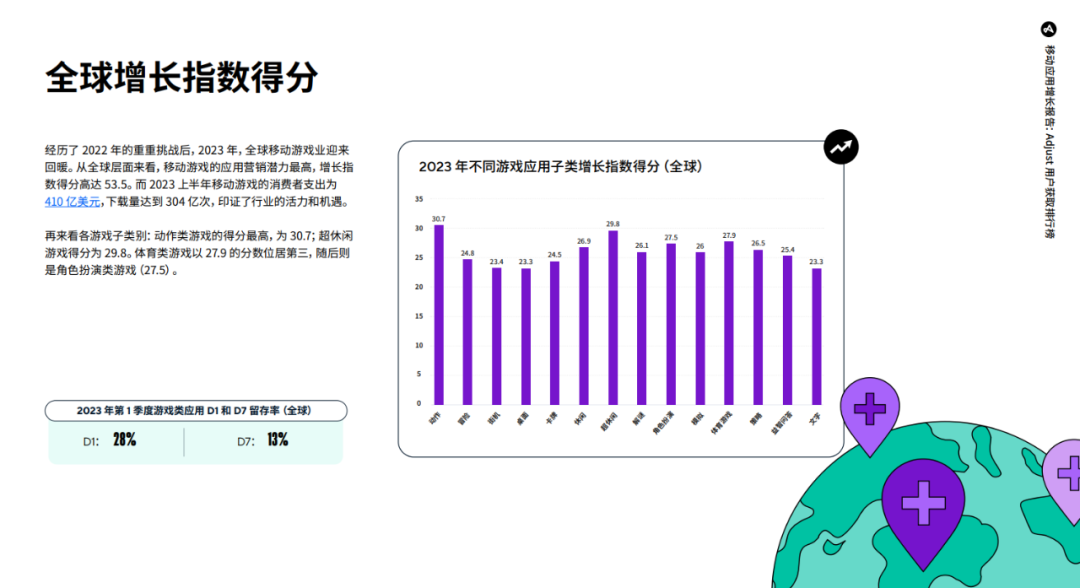

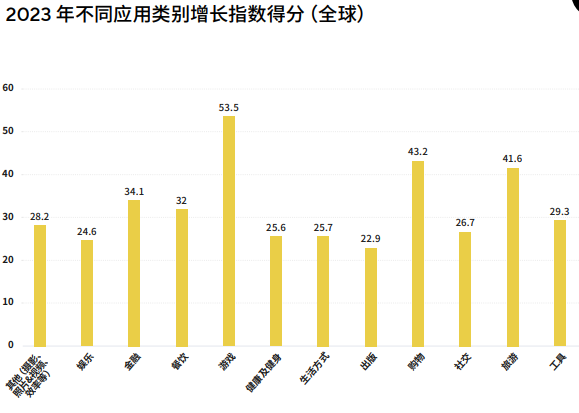

在2023年,全球移动游戏应用行业开始持续回暖。根据Adjust最新发布的《移动应用增长报告》,从全球层面来看,移动游戏的应用营销潜力最高,增长指数(基于Adjust平台应用数据计算的增长指标)高达53.5。2023年上半年,移动游戏的消费者支出为410亿美元,下载量达到304亿次,印证了行业的活力恢复和机遇增长。而《荒野行动》、《万国觉醒》等国产移动游戏出海优秀案例也提振了出海游戏人的信心。于是,沈伟决定开发一款针对海外市场的移动游戏应用。

万事开头难,在选择出海目的地时,很多像沈伟一样的独立开发者经历了很长时间的犹豫期。

这是因为在不同海外市场,打法也跟国内有较大的差异,除了老生常谈的本地化问题,曾经国内移动应用行业依赖买量来获取增长的打法,在一些国家已行不通。

2023年,苹果和谷歌门槛更高的新隐私生态已经全面铺开,这再次增加了出海游戏开发者获取海外真实市场和用户数据的难度,自然让开发者难以洞察不同市场的偏好和增长趋势。

在经过深思熟虑之后,沈伟将出海目的地选在了拉美,这一新兴市场也是很多独立游戏开发者的共同选择。

以前游戏出海更侧重欧美日韩地区,但随着成熟市场的增长放缓,近期多家知名游戏厂商也将目标瞄准拉美等新兴市场。比如,3月8日腾讯《王者荣耀》国际服正式登陆巴西手游市场;此外,由冬海集团旗下Garena推出的吃鸡手游《Garena Free Fire》成为巴西Google Play上截至2023年8月收入最高的一款移动游戏应用。这背后都在显示,巴西的移动游戏市场在快速升温。

根据Adjust发布的《移动应用增长报告》,今年巴西已成为全球移动游戏领域的强者,增长指数得分为27.1。这一市场的用户重视移动端,70%的巴西网民在移动设备上玩游戏,且规模正在快速扩大,预计到2023年底,市场收入将超过13亿美元。

该报告指出,巴西移动端玩家热衷本地化的游戏角色、游戏背景和内容。因此对于开发者和用户获取经理来说,做好该市场的本地化和个性化至关重要。

《Garena Free Fire》在巴西的爆火也佐证了这一观点。相对于其他竞品,《Garena Free Fire》拥有更多的语言选项,以及在当地节假日活动中与明星进行皮肤联动。比如,其推出的一个由巴西顶流明星Anitta扮演的玩家角色,自带流量的Anitta成功吸引了一群年轻用户,有效提升了游戏知名度。同时还举办《Free Fire》世界系列赛事,“收割”电竞粉丝。

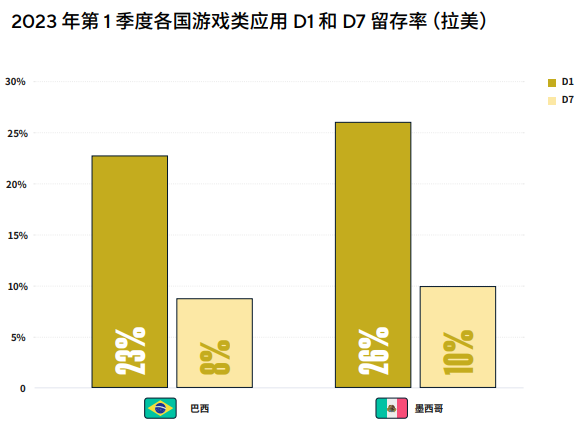

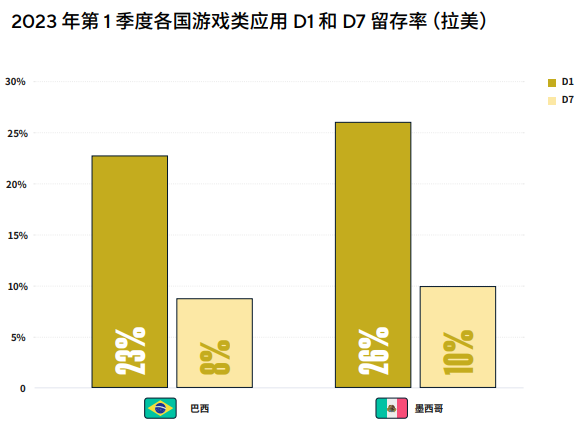

但巴西市场也有诸多限制条件,相较于同在拉丁美洲的墨西哥,虽然巴西的增速稍高,但留存率却较低,只有23%,而墨西哥却达到了26%的留存。

另外,巴西市场玩家的游戏终端以中低端手机为主,游戏设计需要能适配低端手机来匹配受众需求。针对这些市场特性,沈伟开发了一款超休闲游戏上架巴西苹果商店,他说这样既能在较短的留存周期吸引用户付费,又对手机终端的配置要求不高。

由此可见,不同市场区域的消费者有着不同的偏好类型,这种市场规律即便大厂也无法靠“钞能力”扭转。

而在海外也不时会出现几款增长奇高的黑马应用,甚至会让人产生游戏能否出圈很“玄学”的错觉。

“其实,这些并不是什么玄学,而是抓准了当地市场的需求和机会”。移动监测公司Adjust中国区商务负责人Chris Rupp告诉霞光社,从八年前Adjust就帮助出海移动应用企业制定解决方案,目前已经和超过700家出海团队有过合作,最大的感触就是敬畏市场,敬畏数据,敬畏规律。

比如欧美移动游戏玩家都偏爱超休闲类型,而亚太则偏爱动作和角色扮演类游戏,在中东地区则是策略类游戏更受追捧。但这些只是非常粗略的观察,实际上每个国家都有较大的差异。

在市场风向上,过去出海游戏企业会蜂拥欧美和亚太地区,而当下的中国游戏又开始进军中东和拉美等新兴市场。

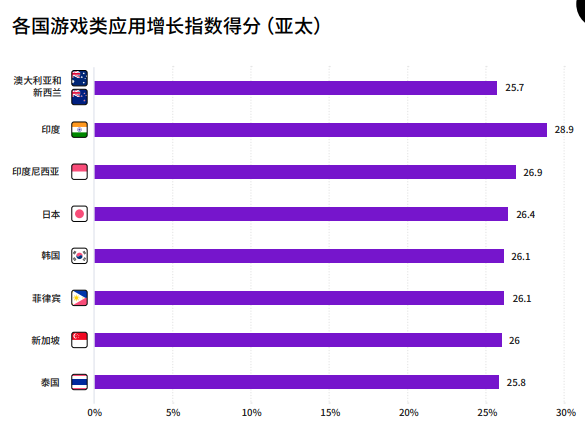

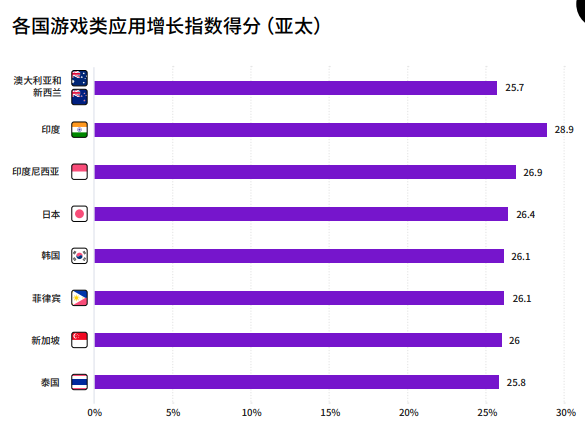

就亚太地区而言,日本游戏市场虽然氪金玩家众多,但是打入日本移动游戏领域需要花费的成本更高,投入的广告资金动辄千万元;而受益于低价智能手机和移动流量套餐的普及,像印度这样的新兴市场则增长潜力巨大。

实际上,在移动应用出海领域,除了较为热门的游戏赛道,许多开发者也将目标瞄准了购物、支付、旅游等类型的应用。

据Adjust报告显示,2023年全球游戏应用行业增长指数最高,购物、旅游、支付等应用类型增长势头同样强劲。

不同地区也有着不同的增长亮点,在亚太地区,移动基础设施的改善和智能手机价格的下降,让移动应用市场出现了爆炸性地增长,智能手机普及率也从2019年的64%增加到了2022年的76%。

此外,在经过疫情低谷期后,旅游类应用也强势反弹,有83%的用户安装了旅游应用,远高于其他地区,可见亚太用户对于旅行的强烈兴趣。

为此,许多移动旅游应用公司也顺应大势所趋,加速在亚太地区的出海布局。成立于中国台北的旅游平台KKday创始人Chen表示:“我们计划利用新的资金,加速在中国台湾、中国香港、日本、韩国等关键亚洲市场的扩张。”

而在欧洲,购物应用表现亮眼。2020-2026年,欧洲电商市场预计将以每年12%的速度增长,购物应用的增长指数得分更是达到了41.1。这其中,法国的购物应用表现最佳,增长指数高达41.6。

于是,中国背景的跨境电商平台也相继在欧洲加速扩张,“出海四小龙”AliExpress、Temu、SHEIN和TikTok Shop今年便在欧洲短兵相接,占领市场。

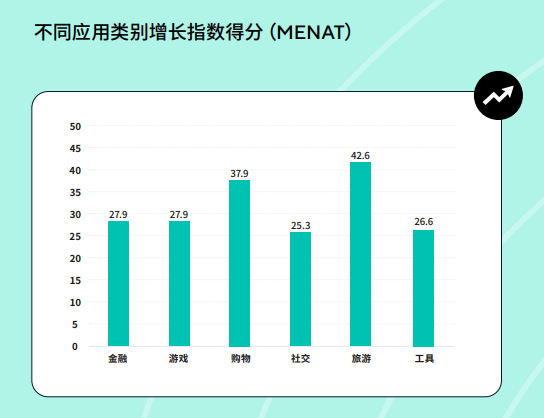

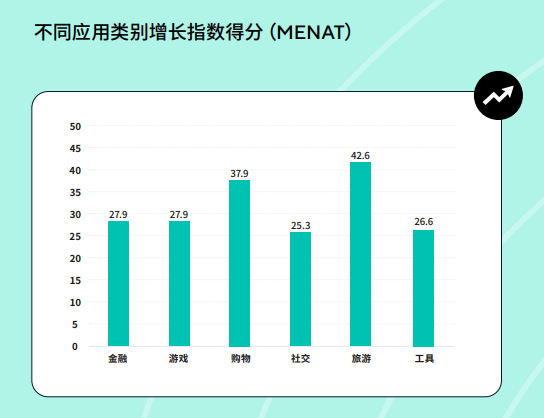

中东、北非和土耳其(MENAT)地区的购物应用同样增长显著。在这里,电商已从过去当地人的奢侈享受,变成了必不可少的日常服务。2022年,该市场电商规模达到了370亿美元,预计到2026年可冲击570亿美元。

其中土耳其的购物应用增长指数位居首位,高达39.3。还未被巨头完全瓜分的土耳其电商成为很多购物移动应用企业的出海目的地。土耳其中资民营企业商会会长李木子对霞光社表示:“有一个主营手机批发业务的中资企业,这几年发展很快,几乎每年都是50%的增长,主要受益于电商。如果加上代理批发商的电商销售,可能达到了70%左右。”

机遇还在一个接一个地诞生,而作为开发者和创业者,最重要的是如何准确、尽早地发现出海目的地,在合适的时机抓住机遇。