从横空出世到触角遍及全球80+个国家及地区,Temu仅仅用了不到两年的时间。

伯恩斯坦披露的研究报告显示,Temu2024年GMV或将达到540亿美元,其中第二季度GMV预计在110~120亿美元之间。另据Stocklytics的最新数据,截止至今年8月Temu的全球下载量已经突破7.35亿次。

漂亮的成绩单背后,是Temu凭借极致性价比的武器收割越来越多的海外消费者,在全球范围内实现销售额与影响力的狂飙。

不过现如今风头正盛的Temu,也并非高枕无忧。日益加剧的存量竞争,愈趋严苛的监管环境,以及不断升级的盈利挑战,都在共同掣肘着Temu高歌猛进的步伐。

为此Temu在加速狂飙之际,也在试图主动求变,掏出半托管等更多新武器来应对增长焦虑,也如愿取得了成效——内部预测2024年半托管业务将贡献100亿美元的GMV,目前发展势头已有盖过全托管之势。

但与此同时,一场来自内部的竞争漩涡同样正在酝酿——随着Temu不断加大投入,半托管与全托管两股势力悄然打响了内战。

2024年3月15日,Temu半托管业务正式登陆美国市场,短短两个月便扩张至加拿大、英国、德国、意大利、法国、西班牙、澳大利亚、新西兰等9大站点。

作为全托管的“变异版”,半托管模式来势汹汹,一经上线便狂飙突进。据业内报道,在刚推出的数月内,半托管业务每月业绩均实现翻倍增长。

另有消息称,2024年Temu或将实现600亿美元GMV,其中半托管业务的销售目标为200亿美元,这相当于全托管业务在2023年的全年营收。不仅如此,截至今年上半年,Temu从本地发货的商品GMV占总GMV比例已超过20%。

尽管上述数字并未得到Temu官方的证实,但可以明确的是,Temu内部对半托管这一新武器无疑寄予厚望,在放宽招商条件、增加福利待遇的同时,也对半托管商家赋予了更多的流量倾斜。

上线至今,Temu半托管业务的规模以迅雷之势火速壮大。有业内消息称,仅仅三个月半托管招商团队便达上千人,并由7位一、二级主管分别带领小组相互竞争。

Temu半托管业务高歌猛进之下,感受到威胁的不仅仅是外部电商平台,还包括作为“前辈”的全托管。

从发展势头来看,半托管的起量速度较全托管更为迅猛,甫一上线便覆盖欧美等九大站点,且有望斩获比肩膀全托管业务去年一整年的交易体量。

再论团队管理层面,半托管业务所拥有的庞大千人团队,实际上有不少人员来自全托管团队。据知情人士透露,为了加速业务推进,Temu大批骨干转岗至半托管部门,而全托管团队已不足200人。

由此不难看出,半托管和全托管虽然各有千秋,同为Temu增长的两驾马车,但实际上隐隐有相互竞争,存在利益冲突之势。

尽管全托管业务自上线以来同样发展迅猛,但这样高度中心化的模式也存在一定的增长局限性,与此同时罚款扣款等一系列伤及平台卖家切身利益的风波,更是令Temu屡屡深陷舆论漩涡。

在半托管业务团队看来,全托管模式的发展天花板有限,而半托管在多变的市场环境下更富有竞争力,能充分发挥该模式的优越性以满足商家及消费者多元化的需求,为此建议将相关业务都转移至半托管,并大胆预测半托管将在2025年完成对全托管的全面超车。

而在这样剑拔弩张的竞争氛围下,似乎是为了加速完成对全托管模式的超车,Temu半托管在组织层面迎来一系列重大调整,主要涉及投资、组织和人员配置三大方向。

1.类目招商

改变以往每个投资组负责所有品类的做法,将各个组细分化,每个组专门负责一个品类。例如,A组将专注于服装品类,B组则负责美妆品类,C组则专注于家具品类等。这种调整将基于之前组间PK的结果进行内部选择,以确保每个品类都能得到专业且高效的运营。

2.组织架构

将招商团队与买家团队合并,共同进行品类运营,帮助商家更好地进行业务运营,提升招商的整体转化率。

3.人员配置

Temu目前正在积极考察和培训员工的英语能力,为进军海外市场做好充分准备。

这一系列动作的背后,显然释放出Temu正迈向精细化运营的讯号。Wish前车之鉴下,一昧地烧钱换增长,靠极致性价比占领消费者心智,并不足以支撑平台的长期健康发展。

在海外迅速壮大如今已然颇具体量的Temu,要想走得更远更持久,需要思考的是如何留住更多客户。目前而言,Temu已然有了自己的解法——从品控、服务、物流等等环节提升用户体验。而在这一目标下,半托管无疑是那柄更为趁手的武器。

Temu半托管与全托管暗中内斗之下,平台卖家的生态也迎来了大洗牌。

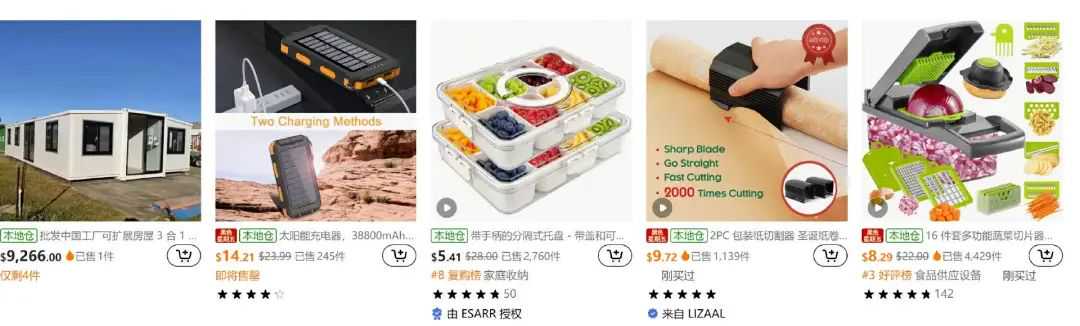

全托管模式下,Temu主要面向贸易型商家及工厂卖家,轻小件商品占据销售主流。而随着半托管窗口开启,Temu将触角伸向了具有成熟运营经验且具备本土履约能力的海外仓卖家,这类卖家多以销售高货值、高品质的大件商品为主。

如今进入Temu官方主站,可以看到平台的商品格局发生了显著改变:越来越多家电、家具等大件商品登上舞台,诸如床、桌椅、电视机等产品逐渐占领畅销榜单。放眼望去大量绿标(本地仓)映入眼帘,Temu的商品推荐列表几乎被半托管产品所包揽。

与此同时,大批拥有成熟供应链的头部出海大卖相继入驻半托管模式,包括安克创新、追觅科技、华宝新能、以及千岸科技等。不仅如此,国内老牌巨头同样盯上了Temu半托管这块蛋糕,括美的、小米、立白、维达、联想以及联合利华等均与Temu构建合作,进一步拓展海外业务。

AE1234了解到,相比之下Temu在商家待遇上进行了一定程度的完善。

其一,招商门槛不断放低。半托管入驻保证金与定价要求均在上线几个月内出现放宽,譬如商家保证金从上线初期的入驻即缴纳,演变成销售一定数量产品才缴纳。

其二,盈利空间更为充裕。半托管部分商品核价参照亚马逊九折、八五折、七五折等方式,但相比之下利润基点更高,此外还针对低于 30 美元的商品提供额外的物流补贴。有卖家反馈,部分品类在除掉运费、货损之后,仍有十几倍的利润。

其三,平台大力扶持。目前Temu半托管业务尚处于“流量找货”的红利阶段,平台对半托管商品的流量倾斜力度较大。有业内人士称,平台70%的流量都分给了半托管商品。

随着半托管势力的不断壮大,越来越全托管商家的生存环境受到了挤压。一方面是全托管商家之间的同质化竞争不断加剧,并且利润端还承受着平台极致把控的考验;另一方面,市场不断趋于饱和的境况下,半托管商家的进场抢占了更多的曝光机会。

面对半托管的来势汹汹,一部分缺乏竞争力的商家正在被悄然淘汰,还有一部分商家则果断调转舵向,开始拥抱半托管模式。

Temu过去两年的辉煌,离不开全托管的保驾护航。通过去中间商化的模式,Temu得以整合国内优质供应链,快速集结货源深厚、具备自主生产能力的工厂型及工贸一体型卖家,凭借高度中心化的管理体系实现成本的极致压缩。

但相较于亚马逊等电商平台,Temu虽然打造了绝对的价格壁垒,但却受制于薄弱的物流履约、用户运营等环节。因此在全托管基础上求变推出半托管,是Temu完善用户体验,提升复购率的必经之路。

从外部竞争来看,SHEIN、TikTokShope等跨境平台同样虎视眈眈,各自推出差异化的托管模式,在价格以及供应端展开正面碰撞。与此同时,作为头号劲敌的亚马逊同样不甘于在性价比落入下风,推出低价商城以抵御Temu的攻势。

从经营大环境来看,所谓“树大招风”,在全球范围内疯狂扩张的Temu引起了各国政府的重点关注,相继将监管利爪伸向了免税政策。

为此对于Temu而言,全托管模式帮助其迈过了初步发展阶段,如今随着规模体量逐渐趋于成熟,在下一阶段的出海旅程中,半托管则承担起了更为重要的角色。

半托管模式下,Temu瞄准的是运营经验丰富、供应链基础强大、且具备本土发货能力的成熟卖家。

换言之,Temu寄希望通过这一模式实现本土化发展,挣脱跨境平台这一单一定位的局限性,在进一步丰富商品结构,降低物流成本,提高物流时效,从而带来更完善的用户体验的同时,向亚马逊看齐,撬动更多元化的客群,打造更强大的竞争壁垒。

乍看之下,Temu全托管与半托管之间的内斗颇有几分“物竞天择,优胜劣汰”的意味。不过在Temu的出海进程中,两种模式在不同阶段都发挥了不可替代的作用,并实现互惠互补,因此全托管并不会被半托管模式所淘汰。

当然,随着Temu不断加速出海,在下一个发展阶段,或许还会衍生出在全托管与半托管基础上“变异”的模式,以适应其不断增长的发展需求。