时尚零售是全球受疫情影响最大的行业之一。由于2020年销售额严重下滑,2021年复苏乏力,强烈依赖实体店的品类受到消费者购物行为改变的影响,这两年该品类的销售额和使用场合大幅减少。

时尚零售是全球受疫情影响最大的行业之一。由于2020年销售额严重下滑,2021年复苏乏力,强烈依赖实体店的品类受到消费者购物行为改变的影响,这两年该品类的销售额和使用场合大幅减少。

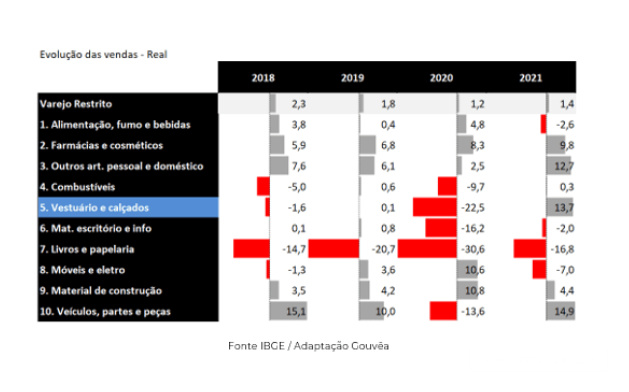

在巴西,该行业在2020年下降22.5%,在2021年增长13.7%(扣除通货膨胀因素后实际增长)。也就是说,与疫情前的水平相比,该细分市场进入2022年后累计下降了11.9%。

该细分市场在传统上并没有强大的数字渗透率,由于这两年电商的崛起,以前很少投资甚至是反对的零售商开始押注数字渠道。

与此同时,被迫宅在家里的消费者也被推向数字化,打开了时尚产品的在线市场。这一趋势是全球性的。在美国,时尚行业的在线渗透率达到了创纪录的38%,其他国家市场也表现出了不同程度的数字化加速趋势。

▕ 快时尚数字化

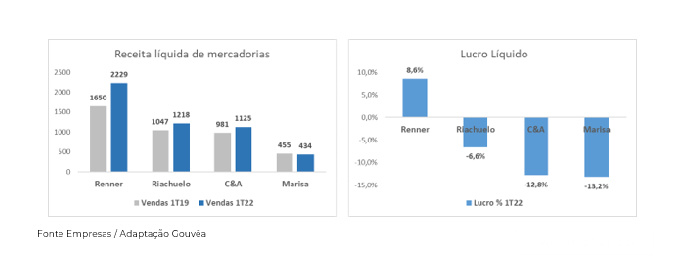

巴西主要时装零售商2022年第一季度的资产负债表显示:实体店销售额已恢复到疫情前的正常水平,对增长贡献最大的已然转变成了数字渠道。然而,强劲的通货膨胀、经营成本的增加以及财务业绩的显着恶化正在对这些公司的利润造成严重威胁。

在成本大幅上涨、实体店复苏放缓和强劲数字增长的压力下,消费者行为发生了变化,这使得大型零售商又将大部分投资转向了技术升级。

从数字渠道的表现来看,投资方向转变的原因显而易见。

- 巴西最大快时尚品牌Renner,其在线销售额的比重从2019年第一季度的4%上升到2022年第一季度的15%

- 欧洲时装品牌C&A,数字渠道的份额从2019年的3%上涨到2022年的18%

- 意大利休闲品牌MARISA的在线渠道份额已达到61.4%

- 巴西连锁服装品牌Riachuelo的在线份额在2022年为10%,其中应用程序占该渠道销售额的45.1%。

▕ 快时尚投资方向转变

以往在分析主要时尚零售商的资产负债表时,想要传达给股东的主要信息是公司制造制造快时尚产业链。而现在的零售商几乎是一头扎进数字化领域,并将大部分投资分配给了这一领域。

Riachuelo将53%(6400万雷亚尔)的投资用于技术,而2019年第一季度仅将18%用于新店扩张,10%用于翻新。

C&A,2019年以来,数字化占该公司总投资额中的45%(2490万雷亚尔)。

随着信息时代和电商经济的爆发,巴西时尚行业的数字化趋势预计将在未来几年达到目前的欧美市场水准。

因此,大型零售商不仅会继续加注数字化战略,而且必须加倍投资,用于基础设施、软件、专业知识,尤其是对消费者数据的手机、分析和利用。此外,DTC数字原生品牌的出现和崛起也是不可忽略的趋势之一。在巴西,采用DTC模式运营的公司已将成本降低20%到30%。

▕ 本土供应链优势

巴西是全球第五大棉花产地,有利于纺织和服装行业的生产、销售、技术、就业和生产力的发展。今年3月,全球快时尚巨头Shein创始人还亲自到巴西考察,计划在当地建立首个海外供应链基地。

被称为第二个“世界制造工厂”的越南,也一直致力于与南美国家在双方纺织企业之间形成供应链,越南每年都要从巴西进口价值3亿至5亿美元的棉花以制造仿制品和服装。据悉,越南专家正在考虑与南美共同市场就自由贸易协定进行谈判,并优先在原材料、织造、织物染色、可持续发展以及一致的工作条件和劳工标准等领域开展合作。

两个制造强国在服装领域的合作相信将为巴西时尚行业带来更为强劲的全球竞争优势。

小编✎Irene/品牌方舟

声明:此文章版权归品牌方舟所有,未经允许不得转载。