出海已然成为各大游戏公司的战略方向之一,但那里也不存在所谓的“红利”。

去年自研游戏出海的大盘上涨了 16.59%,而游戏新知在统计了 29 家上市游戏公司的出海成绩单之后发现,有 12 家公司出海营收的是下滑的。

注意:本文基于上市游戏公司的 2021 年年报,统计出部分公司的海外营收数额及其占比。需要明确的是,部分统计对象的海外营收包含了游戏业务以外的营收、以及代理产品、授权产品等产生的海外收入,所以榜单排名及其数值与第三方的调研数据存在一定的差异,营收数额和收入排名仅供参考。

8 家公司的海外营收达到 10 亿元

基于年度报告所统计的 28 家游戏公司中,有 8 家公司的海外营收达到 10 亿元的级别。其中腾讯合并了 Supercell 和 Riot Games 等收购公司的业绩后,以 455 亿元的成绩远超其他公司,也是唯一一家百亿级别的公司;世纪华通包含了盛趣网络和点点互动两家公司的业绩,也以 56 亿元的成绩居于榜单第二。

有 11 家公司的海外营收居于 1~10 亿元的水平,其中海外营收过半的公司包括祖龙娱乐、华清飞扬、富春股份和星辉娱乐。

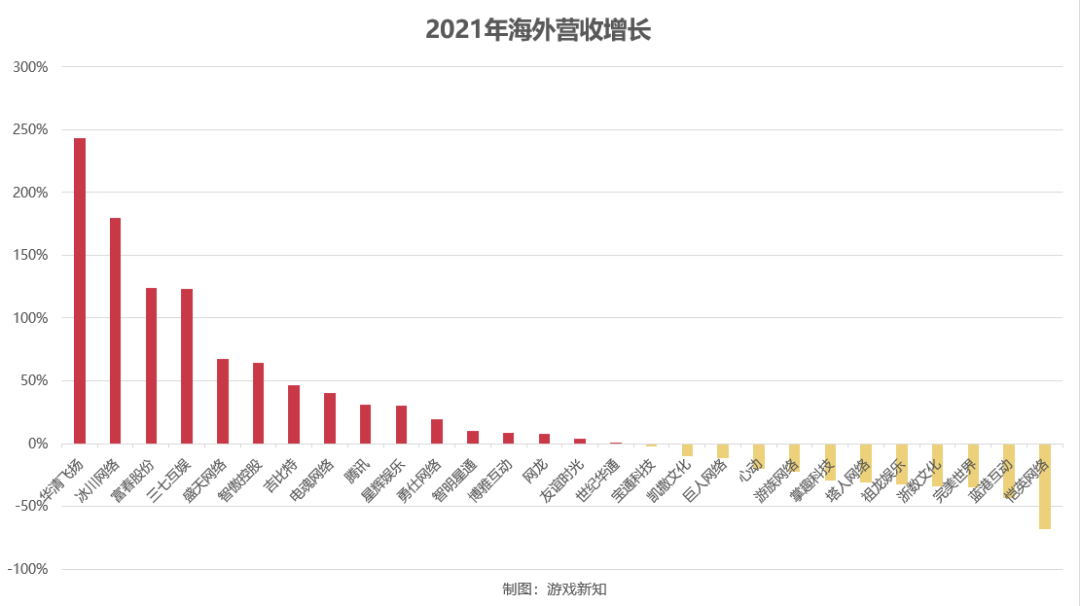

算上只公布了增长幅度的网龙后,29 家公司中有 17 家公司出现了海外营收增长、12 家出现了下滑,大致上呈现平衡分布的状态。其中游戏业务总营收发生增长、但海外收入下降的只有 2 家公司,大部分出海不顺的公司也没有很好的游戏营收表现。

整体来看,海外营收的增长幅度比下降的要更大,5 家公司增长幅度超过 100%(包括中手游)、7 家公司增长超过 50%;而下降比率方面,只有 1 家公司的下降幅度超过了 50%。从海外市场掘金的厂商有更猛的势头。

结合梯队分布来看,海外营收超 10 亿元的 8 家公司中只有 4 家出现增长、营收介于 1~10 亿的 11 家公司中则有 8 家出现了增长。头部大厂持续在扩张海外规模,那些出海业务还没有完全成型的公司则有更显著的增长空间。

海外业务出现迅速增长的多半可以分成两种情况:一种是本身出海业务比较薄弱,因为基数小所以有比较快的增长;另一种则是本身有出海经验,通过专注某一赛道或运营 IP 等方式来巩固出海基础。

去年海外营收增长超过 100% 的有 5 家公司,包括中手游、华清飞扬、冰川网络、富春股份和三七互娱。

中手游属于是刚刚出海起步的例子,所以增长速度也就最快。去年公司的游戏营收增长只有 3.6%,而海外营收同比增长了 7260% 到 4.59 亿元,占比从 2020 年的 0.2% 上升到 11.6%。中手游的研发和发行业务都在出海过程发挥作用,其中《新射雕群侠传之铁血丹心》《斗罗大陆:斗神再临》等 IP 作品是公司比较擅长的领域。

冰川网络也处于类似的起步阶段,去年公司海外营收约 6200 万元,占比不到 15%。公司在海外从放置卡牌游戏《X-Hero》入手,去年加大买量投放之后没有达到如期收益,但实际公司海外业务的营业成本仅增长了 15%,其毛利率已经达到 97%。

华清飞扬去年发行的新品主要都面向海外,而且扭转了产品方向,从 2019 年之前《战舰帝国》一类的军事类游戏转型成《龙与少女交响曲》这种偏向二次元放置类的产品。去年《龙与少女交响曲》流水达到 3.6 亿元,单款游戏为公司提供了 38% 的收入;今年公司继续推出了同类型的《Idle Huntress: Dragon Realm》,目前还没在东南亚及日韩市场上线。

富春股份(骏梦游戏)作为研发商借助《仙境传说》IP 拓展海外市场,2020 年 MMORPG《仙境传说 RO:新世代的诞生》交给朝夕光年上线之后,公司的海外游戏收入以 58% 的占比首次超过一半;游戏在 2021 年拓展东南亚市场之后,公司海外收入更是上升到 91%,游戏业务的总营收也止住了连续三年的下跌。

三七互娱则作为发行商拿到了《Puzzles & Survival》的发行权,游戏从 2020 年 8 月到 2021 年 12 月累计流水 25 亿元,加上《叫我大掌柜》等产品带动公司的海外营收增长到 47 亿,目前的利润增长主要靠 SLG 和模拟经营品类。公司自研的 MMO 和 SLG 也将在近一年在海外上线和测试,目标增强自研产品布阵,从出海稳定前五的水平进入到前三。

游戏总营收在下降、但海外营收反而上涨的有 4 家公司,分别是电魂网络、友谊时光、星辉娱乐和世纪华通。它们的出海业务为拉升游戏总营收做出贡献,其中电魂网络和友谊时光都不算太过依赖海外业务的公司,出海收入分别占 15% 和 30%。

星辉娱乐的国内游戏业务出现收入和成本的同步下滑,同时海外业务则出现同步上涨。比较特别的是公司游戏的海外总流水其实从 2020 年的 10.37 亿元下降到 9.58 亿元,但游戏出海的收入仍反向增长。原因可能是自研产品得以保底,比如《霸王之野望》仍有 2715 万月均流水,新品《枫之谷 R:经典新定义》上线台湾也带来增量。

世纪华通的海外收入主要依赖擅长模拟经营的点点互动。据 Sensor Tower 数据,《菲菲大冒险》在去年 9、10 月连续环比增长 31.2% 和 29.3%。《菲菲大冒险》弥补了《火枪纪元》等产品的下滑,世纪华通的游戏营收下降了 10% 的同时海外营收保持了稳定水平。

电魂网络的海外营收也有越来越高的占比,主要靠旗下专注于历史养成类的游动网络,其代表作有《华武战国》等。2019 年公司被电魂网络收购了 80% 股权,公司完成了后续三年的对赌协议,带动电魂网络的海外营收分别增长 316%、82% 和 40%。

根据对赌协议,电魂网络将会全资收购游动网络,游动网络的估值从 2019 年的 3.7 亿翻倍到今年的 8.4 亿,公司承诺将在今后两年里电魂网络带来至少 1.6 亿净利润。

友谊时光的海外收入之所以出现增长是因为 2020 年出现的下滑,去年 4.6 亿的海外营收实际并不如 2019 年的 5.6 亿高。原因是公司的主力女性向游戏《浮生为卿歌》在 2019 年最后一天上线国内市场,后续再上线繁中地区和韩国市场同样能稳定在 iOS 畅销榜 TOP100,只是出海过程会存在时间差。

忧:为扭转颓势出现不同选择方向

出海业务的收缩多半都是苦于没有新产品接力或破局,12 家公司中有 6 家的海外营收规模还不到 2 亿元,其中又有 5 家的海外占比不到 15%,仍具备成长空间。至于怎么样选择出海的突破口,不同公司就有不同的理解了。

对比自身来看,凯撒文化和恺英网络的出海业务快速降低比重,去年公司游戏营收出现了增长、但海外收入反而下滑,成了拖后腿的版块。

凯撒文化的海外营收在 2018、2019 年分别大涨 245% 和 343% 之后逐渐回落。公司旗下的子公司包括天上友嘉和酷牛互动,其中擅长研发三国 SLG 的天上友嘉是海外营收的主力,其研发的《三国志 2017(新三国志)》从 2018 年开始对外授权在海外上线,迄今为止仍是出海的主力产品。

三国 SLG 仍是公司关注板块,《荣耀新三国》在海外表现一般,在国内还能在 iOS 畅销榜 TOP100 维持一个月,海内外逐渐形成落差。

恺英网络近五年中除了 2019 年以外,其余四年的海外营收都在下降,去年海外收入占比仅有不到 2%。现在公司还处在转型阶段,去年底公司基于海外市场立项了 1 款模拟经营游戏和 2 款 ARPG,至于更长线的 SLG 则通过投资光粒网络和星跃互动来布局。相比家底稳固的传奇品类,可能短时间内还看不到海外业务扭转态势。

为了打开出海的局面,有的公司选择给 SLG 品类下注。掌趣科技经历了一波团队整合之后聚焦 SLG 品类,准备了《代号 O》和《代号 M》两款游戏,还以 10w 奖金开启了 SLG 招聘专场;祖龙娱乐分别对全球和亚洲地区准备了魔幻题材的《代号:Sigmar》和 IP 作品《三国群英传》;游族网络继《战火与永恒》之后还准备了 3 款全球化的 SLG,计划在 2022 年到 2024 年每年上线一款。

当然也有规避 SLG 品类的例子,从轻度游戏上手可能也是另一个思路。

比如心动还在陆续推进自研项目的上线,公司就没有碰 SLG 的打算,率先在海外上线的《Flash Party》和《T3 Arena》都是竞品较少的品类;巨人网络去年的出海营收只有 800 多万,占比不到 0.4%,不过公司对于旗下的派对游戏《Super Sus》抱有不少期待,今年初日均活跃用户达到百万级别,将会是公司自研游戏出海的第一步。

结语